固废处理总体概况

一、固废处理市场概况

从环保产业市场来看,我国固废处理行业还处于发展初期,固废处理投资占环保行业整体投入比重不足15%。而在发达国家,固废处理是环保领域投资和产值占比均超过50%的最大子行业。结合我国固废行业目前发展状况来看,无论是存量需求还是增量需求,行业市场前景都较大。

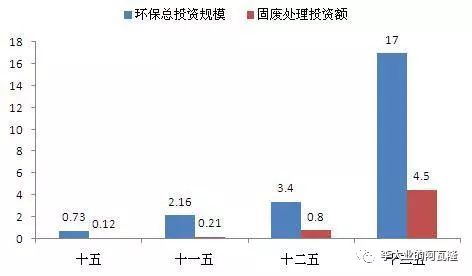

“十五”期间,我国环保投资总额不足万亿元,到“十一五”期间,我国环保总投资额与固废处理投资额分别达到2.16万亿和0.21万亿,而根据国家相关政策,到“十二五”末,我国环保投资总额和固废处理投资额将分别达到3.40万亿和0.80万亿,市场规模将急剧扩大。据环保部规划院测算,预计“十三五”期间环保投入将增加到每年2万亿元左右,“十三五”期间社会环保总投资有望超过17万亿元。根据行业发展,未来几年固废市场规模将占环保投资总额的30%左右。而目前大概是24%左右,据此测算的话,前瞻认为“十三五”期间固废处理行业投资区间在4.25-5.10万亿之间,那么到2020年前,我国固废处理行业市场规模有望达到万亿元。

“十五”至“十三五”期间中国环保总投资规模及固废处理投资额情况(单位:万亿元)

资料来源:网络整理

二、固废处理主要法律法规

资料来源:2017年全国固体废物污染环境防治年报

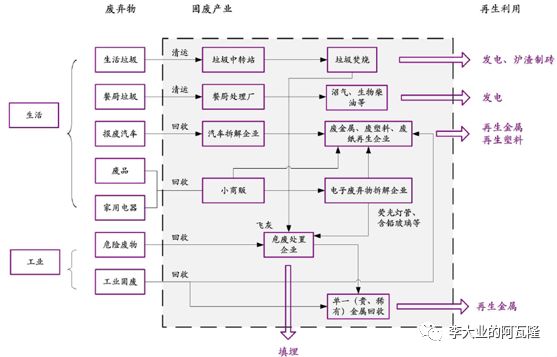

三、固废处理产业链

资料来源:网络整理

资料来源:网络整理 不论是生活还是工业生产都会产生诸多的固废,品种繁多,要求相应的处理手段也很严格,经过处理后很多都能重新被利用,像发电、制备再生塑料和金属,最终会剩下部分现有技术无法处理利用的才被填埋。这其中燃烧发电方面还是会造成二次污染,技术层面也相对简单,由于各类现实因素仍会是中短期内的主要处理方式。技术层面上较难的也该是再生金属与塑料,有些涉及到物质分子的还原性,成本要求也高。 四、固废处理技术和方式

固废处理技术

资料来源:网络整理 固废处理方式 资料来源:网络整理 五、固废处理模式比较 固废处理需要大量的资金来源,因此固废处理大多采取TOT、BOT、PPP等模式。过去我们主要采取的是TOT、BOT的模式,这两种模式算是广义上的PPP模式,都是政府和私人共同完成,但他们与PPP不同的是,PPP是全程政府私营参与联合,而BOT、TOT联合的侧重点都不同。 处理模式比较 资料来源:网络整理 固废处理需要大量资金,而以上三种模式都可以在一定程度上缓解政府的资金压力,我国目前主要以PPP模式来进行固废处理项目的运行。主要原因在于我国固废处理产业发展面临的主要问题有资金投入不足、盈利模式不清晰与政策法规的不完善。近两年,政府大力推进固废PPP模式,不仅可以减轻政府资金负担,减缓融资压力,还能有效促进政府职能转变,腾出更多的精力放到规划、监管和政策法规的完善上,对企业来讲,可以降低参与公共领域项目的门槛,降低企业风险,拓宽发展空间,进一步激发社会资本的资金活力。当然PPP模式对固废处理也存在着制约因素,但随着国家对相关法律法规、配套政策的健全和完善,市场对这种新型模式的不断摸索和掌握,社会资本对其的接受和大胆尝试,PPP模式对我国固废处理会造成巨大的积极影响。 固废处理上市公司概况 目前上市公司中主营业务涉及固废处理的企业共有14家,其中主板上市7家,中小板4家,创业板3家。 固废处理上市公司大多位于经济较发达地区,地域分布较分散,其中江苏省、广东省有3家企业,浙江、北京有2家企业,其余分布在湖北省、湖南省、安徽省和上海市。 一、规模分析 14家固废处理上市公司以2017年度最后一个交易日收盘价计算市值,其中市值最高为启德桑德总市值约337.41亿,最低为雪浪环境,总市值约31.88亿。 固废处理行业上市公司市值

资料来源:wind

14家固废处理上市公司总股本差异较大,最大为首创股份为48.21亿股,股本最小为雪浪环境为1.30亿股。在流通比例方面,除伟明环保流通比例约19.01%,雪浪环境流通比例约48.93%,东江环保流通比例约为61.10%外,其余企业的流通比例均超过80%。 上市公司公司股本分析图 资料来源:wind 截至2016年年末,上市的14家公司总资产均值为133.43亿,最高城投控股总资产446.00亿,最低雪浪环境16.18亿。公司的资产负债率差异较小,主要集中在40%~60%,均值为52.45%。 上市公司公司资产分析图 资料来源:wind 二、固废处理行业上市公司近三年表现盘点 1、盈利能力 (1)净利润率 14家上市公司2016年的净利润率均值为17.14%。其中,只有伟明环保1家公司的净利润率大于40%;格林美的净利润率最低,仅为3.82%。城投控股从2015年净利润率45.44%下降至2016年的22.99%。主要原因在于2015年城投控股净利润主要来自于股权投资。 固废处理行业上市公司2016年净利润率分析图 资料来源:wind 对近三年的归属母公司净利润率复合增长率进行了统计,每年净利润为正且复合增长率较快的企业有东江环保47.39%、富春环保43.90%、雪浪环境30.53%。 (2)净资产收益率14家上市公司2016年的净资产收益率均值为10.54%。其中,伟明环保、城、东江环保、启迪桑德3家公司的净资产收益率大于15%;格林美净资产收益率最低,只有3.92%。 固废处理行业上市公司2016年净资产收益率分析图 资料来源:wind 2、成长能力 (1)营业收入 通过近三年营业收入增长率均值分析,固废处理行业公司的前两年营业收入增长较快,尤其在2014年行业增速30.21%,2015年达到29.27%,但2016年放缓至17.69%。主要原因在固废产业链以垃圾处理和再生资源回收利用两大领域为主。现阶段,垃圾处理行业享受政策、资本和市场红利,正处于高速增长期。而再生资源行业由于受到金属原材料价格下降的影响,下游消费需求市场行情不佳,造成一定影响。但结合两大产业领域的发展现状,我国固废行业总体还是维持稳步增长的态势。 固废处理行业上市公司近三年营业收入分析图 资料来源:wind 通过统计,各企业近三年的复合增长率超过50%且每年的营业收入增速为正的企业有两家,分别为中国天楹188.28%,瀚蓝环境54.45%。 固废处理行业上市公司营业收入年复合增长率分析图 资料来源:wind (2)总资产 近三年14家企业的总资产一直稳步上升,且增速较快。 固废处理行业上市公司2016年总资产分析图 资料来源:wind 通过对14家企业的资产复合增长率进行分析,资产增速较快的企业有维尔利61.70%和启迪桑德44.76%。 (3)资本市场表现 14家上市公司2016年PE均值为46.83。其中格林美PE值最高为104.03,城投控股PE值最低为10.62。 固废处理行业上市公司市盈率分析图 资料来源:wind 优质固废处理上市公司概况 根据上述数据统计和分析,从盈利能力和成长性上看,启迪桑德和中国天楹表现颇为亮眼。 一、启迪桑德:最全产业链环保上市公司 1、公司概况 启迪桑德成立于1993年。2002年,通过收购国投原宜60.61%股权,实施股权重组,借壳上市,成为一家以化工产业为主营业务的民营企业。2003 年,启迪桑德将上市公司原有磷化工类资产置换为城市供水和污水处理类环保业务。2014年,公司陆续签约湖北宜昌市、河北宁晋县、湖南永关县等环卫项目,率先向环卫领域延伸业务。目前,已构建固废、水务、环卫、再生资源及环保设备制造五大业务板块,可为客户提供从项目投资、工程设计与咨询、技术研发、工程建设、系统集成、设备制造、运营维护等“一站式”服务。 资料来源:wind 平安证券 2、五大业务板块概述 (1)水务业务:内生+外延寻求稳定发展。水务业务主要以子公司湖北一弘水务有限公司为运营平台,涉及污水处理、中水回水、自来水供应等领域,目前已在湖北地区形成一定的区域壁垒。2015年启德桑德实际控制人变更后,水务业务不再受与桑德国际同业竞争的影响,开始通过并购和托管运营等方式向湖北省外延伸。目前,公司水务规模约 260 万吨/日。截止2017年10月,公司新中标天津、湖北、重庆、云南在内的6个污水处理项目,合同总金额超过12亿元。 (2)固废业务:公司业绩中流砥柱。2005年以来,启德桑德通过承接奥运会和世博会环境服务配套生活垃圾处理工程项目,正式将产业链横向延伸至固废领域。固废业务涵盖生活垃圾处理、餐厨垃圾处理、工业废物处置和医废处置等多个细分领域,拥有较为完整的固废处理产业链。目前,签约、在建及运营固废项目合计超过3万吨/日,2017年上半年。启迪桑德固废业务建设加运营合计实现营收超 12 亿元,营收占比超 30%,是业绩的中流砥柱。 (3)设备制造:把握产业链源失。2008年,启迪桑德定增募集4.47亿元投资环境设备制造业,设立全资子公司湖北合加环境设备有限公司。湖北合加具有年产各类环保设备1000台/套、环卫专用车辆3000辆,产值逾十多亿元的生产能力。湖北合加的成立使公司产业链向上游拓展至设备制造业,一方面获得新的利润增长点,另一方面与原有固废、水务以及新增环卫等业务产生良好协同作用,综合竞争力得以提升。 (4)再生资源:线上线下同时布局。2011年收购湖北咸宁报废汽车拆解企业,进军再生资源行业。目前,启迪桑德线下涉及电子垃圾处置、报废汽车拆解及再制造和产业园区运营等业务,形成覆盖回收、初加工和深加工全产业链布局。另外,推出好嘞社区服务模式,利用社区入口形成了稳定的再生资源回收渠道。线上公司打造易再生 O2O 交易平台,可以全方位满足用户需求。线上线下全方位布局将助力公司行业领跑。 (5)环卫业务:重点布局,规模初显。2013年设立宜昌桑德环卫公司,率先进入环卫市场。经过前期环卫平台与全国性环卫网络布局,环卫业务已逐步进入开花结果期。目前,启迪桑德在手环卫项目共计278个,拥有6万多名环卫员工,环卫系统拥有2万辆大小作业车辆、40 万个垃圾桶、2027座公厕,清扫面积达4.3亿平方米/日、垃圾清运量为1.6万吨/日,服务超过6000万居民。2017年上半年公司环卫业务实现营收 7.16亿元,同比增长139.45%,营收占比接近 20%,占比持续提升。 公司主要业务领域及模式 资料来源:公司网站 3、独创互联网环卫模式创新 启德桑德独家推出集垃圾分类、再生资源回收、物流、广告和社区服务“五位一体”的好嘞社区模式,并率先在安徽蚌埠得到成功示范。目前已在蚌埠落地50个好嘞亭,计划在年底增加至 200个。2018年蚌阜项目好嘞亭预计可实现约1亿元营收,快速复制,不存在资金障碍。目前已在合肥、乌海、咸宁、湘潭和徐州五地顺利推动好嘞亭落地。公司规划到2020年将好嘞亭进驻70个城市,根据平安证券研究院预计可实现总营收超66亿元,其中再生资源业务收入约59亿元,物流业务收入约3亿元,广告业务收入约4亿元。环卫创新业务将将会成为启迪桑德重要收入来源。 二、中国天楹:城市综合运营商 1、公司概况 中国天楹成立于2006年,2014年借壳中国科健成功上市,并改名“中国天楹”。原来主要业务为以BOO、BOT方式投资、建设和运营城市生活垃圾焚烧发电项目,同时生产、销售垃圾焚烧发电及环保成套设备,设备研发销售主要通过子公司南通天蓝环保能源成套设备有限公司进行。上市后,不断延伸产业链,向上游的分类、收运、中转和综合环卫方向发展,并在逐步打造智能环卫+再生资源平台,在未来垃圾分类、环卫、垃圾处理等不断融合的背景下,有望成为以生活垃圾处理为主线的城市服务综合运营商。 资料来源:公司公告 华泰证券研究所 2、三大板块业务概述 (1)生活垃圾焚烧发电:中国天楹以垃圾焚烧发电业务起家,项目运营经验丰富,技术积淀深厚,在全国各地拓展了多项业务。截止2016年,有江苏如东、江苏启东、江苏海安、福建连江、山东滨州、深圳大贸、吉林辽源七个垃圾焚烧发电运营项目,合计处理能力6400吨/日,全年可处理垃圾量290万吨,所有垃圾焚烧项目满负荷运转,比2015同期增长了20%;实现上网发电量6.2亿千瓦时,比去年同期增长了 20%。截至 2017年7月公司正在建设和筹备建设的垃圾焚烧发电项目达到14个,分别是吉林延吉、山东莒南、安徽太和、陕西蒲城、河南民权、重庆铜梁、滨州二期、连江二期、启东三期、通州湾、平邑、双阳、固原和平湖改造项目,合计处理能力约1.16万吨/日,其中延吉项目、莒南项目、太和项目于2017年实现并网发电,合计处理能力2700吨/日。 (2)设备销售:设备购置支出占比垃圾焚烧项目建设投资总额较大,以公司延吉项目(一期)项目预算为例,设备购置支出占比达38.5%,为最大开支项。设备主要由全资子公司江苏天楹环保能源成套设备有限公司制造,应用自有项目较多, 2013 年开始供应外部市场,公司垃圾焚烧业务的增长也有力带动了设备销售提升。 (3)上游环卫业务:打造环卫一体化平台,中国天楹主要竞争优势包括:1)从 2006年成立起深耕固废处理业务,承接全国各地生活垃圾处理业务,拥有丰富的客户资源;2)可避免垃圾焚烧处理量低的风险,环卫和垃圾焚烧处理一体化可提高运营效率,降低成本,业务协同性高;3)借助 Urbaser 智慧环卫技术,收购了上海盈联,将打造公司智慧环卫系统,提高环卫运营效率。目前已经成功签约南通市崇川区生活垃圾分类收集项目、郸城县环卫作业市场化项目(年服务费2881万元,服务期限5年)、固原市环卫一体化项目和海安环卫一体化项目(年服务费4026万元,服务期限30年),实现了垃圾末端处理向上游的延升,和向环卫一体化市场的发展。

3、设立并购基金提供资本运作基础

2016 年 5 月,与中节能华禹基金共同发起设立中节能华禹绿色产业并购基金,规模不超过 50 亿元,华禹基金作为普通合伙人出资 1000 万元,中国天楹作为有限合伙人认购 8.5 亿元,其余资金根据需求向其他投资人募集。此次成立的并购基金,作为中国天楹进行产业扩张和资源整合的战略平台向环保领域领先的项目进行投资,以推动产业快速扩张,为后续的海外并购等资本运作提供了基础。

2016 年 9 月,中国天楹参与设立的中节能华禹绿色产业并购基金(有限合伙)收购西班牙 Urbaser,S.A 公司100%股权,并已于2016年12月7日按合同约定完成 Urbaser,S.A.并购项目的最终交割。Urbaser 公司隶属西班牙 ACS 建筑集团,主营城市服务及市政固废和工业废弃物处理,业务遍布欧美十多个国家,目前是西班牙最大的垃圾回收与处理公司,全球排名第六。Urbaser 在垃圾收运和垃圾处理方面有丰富的经验和成熟的运营管理团队,此次并购不仅帮助天楹学习到欧洲先进的垃圾处理技术,也为天楹提供了成熟的城市服务运营经验支持,为国内环卫市场的和海外市场的开拓奠定了基础。

小结

环保部在2017年11月份发布《2017年全国大、中城市固体废物污染环境防治年报》。城市生活垃圾方面,2016年我国大、中城市生活垃圾产生量18850.5 万吨,处置率达99.1%。其中,上海年生活垃圾产生量最大,排名前十的垃圾量占总量的30%;危险废弃物方面,截至2016年底,全国各省区、市颁发的危险废物(含医疗废物)经营许可证共2195份,其中江苏省颁发的许可证数量最多,共221份。2016年,全国危险废物经营单位核准经营规模达到6471万吨/ 年,实际经营规模为1629万吨;生活垃圾无害化处理处置方面,截至2016年底,我国已有11万多个村庄开展环境综合整治,全国农村生活垃圾处理率超过60%。总体来看,此次年报的亮点主要在危废处置和农村生活垃圾处理的快速发展上。危废核准经营规模和实际经营规模分别同比增长23%和6%,两者差值进一步加大,企业实际负荷率仅为 24.5%,未来上升空间较大。 因此在未来几年固废行业中,危废细分领域会有大幅度的提升。但是由于危废行业壁垒较高,经营资质审核时间较长,因此外延并购往往成为上市公司跨界进入危废行业的首选。2017年共发生危废行业并购20多起,这一趋势或预示着环保行业的下一个风口。此外,截至2016年底,农村生活垃圾处理率超过60%,较2014年农村生活垃圾处理率48.2%增长了超11.8%,虽然行业处于快速增长期,但与城市垃圾处理率相比,仍存在较大差距,市场空间可观。 来源:李大业的阿瓦隆 作者:十二章纹

微信公众号